Módulo 1: Análisis de inversiones

U.D. 3: Obligaciones y bonos. Empréstitos.

Sección: 2

MathJax TeX Test Page

3.02

EMPRÉSTITOS

3.02.01

Concepto

Un empréstito es una emisión de obligaciones y constituye

una de las formas de financiación para la empresa, si bien es verdad,

que su uso se reserva para las grandes empresas, fundamentalmente motivado

por la confianza que el inversor tiene en ellas.

3.02.02

Tipos de empréstitos

Para darnos una idea genérica de los tipos de empréstitos,

veamos el siguiente diagrama:

Empréstitos |

Sin cancelación escalonada

(sin sorteos) |

Con cancelación escalonada

(con sorteos) |

Formados por obligaciones de tipo americano |

|

Formados por obligaciones que representan préstamos simples |

|

Formados por obligaciones de tipo americano |

|

Formados por obligaciones que representan préstamos simples |

|

Interés constante

Interés variable |

|

Interés constante

Interés variable

Términos amortizativos constantes o variables |

|

Interés constante

Interés variable

Términos amortizativos constantes o variables |

|

Interés constante

Interés variable

Términos amortizativos constantes o variables |

|

Todas ellas, pueden incluir una serie de características comerciales

como son: primas de reembolso, lotes y primas de emisión.

En este tratado se estudiarán los empréstitos con cancelación

escalonada, es decir, con sorteos periódicos de amortización

de títulos, con tipo de interés constante a lo largo de

la vida del empréstito y términos amortizativos constantes,

haciendo una breve referencia al caso anterior, pero con términos

amortizativos variables. No es nuestro objetivo el estudio en profundidad

de los empréstitos. No obstante, con los conocimientos adquiridos

en esta unidad, estaríamos en predisposición para poder

entender el resto de tipos de empréstitos.

3.02.03

Empréstitos

formados por obligaciones tipo americano con cancelación escalonada

3.02.03.01

Planteamiento

general

Se trata de empréstitos formados por obligaciones de tipo americano

y con realización de sorteos periódicos, en los cuales se

amortizan un determinado número de títulos.

Las variables que intervienen en el planteamiento son:

-

Ns

:

número de títulos pendientes

de amortizar al inicio del período "s".

-

Ms

:

número de títulos amortizados

al final del período "s".

-

as

:

término amortizativo o cantidad pagada

a los obligacionistas al final del período "s".

-

is

:

tipo de interés en el período

"s".

-

Cs

:

capital pendiente de devolver a los obligacionistas

al final del período "s", una vez pagado el término

amortizativo as.

-

Vo

:

valor nominal de la obligación.

El planteamiento es que al final de cada período se pagan los intereses

del mismo a todas las obligaciones vivas al inicio de dicho período

y se amortizan un número determinado de ellas, es decir se reembolsa

a los obligacionistas el nominal de dichos títulos amortizados.

Las obligaciones amortizadas se obtienen mediante sorteo en la forma expuesta

en el artículo 308 de la Ley de Sociedades Anónimas expuesto

en el apartado 3.01.01.

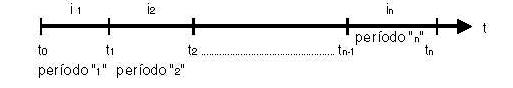

Esquemáticamente podríamos representarlo así:

$$Intereses \ldots

V_{0}

\centerdot N_{1}

\centerdot i_{1\ldots\ldots\ldots }

V_{0}

\centerdot N_{2}

\centerdot i_{2}

\ldots\ldots\ldots

V_{0}

\centerdot N_{n}

\centerdot i_{n}$$

+

$$amortización\ldots M_{1}

\centerdot V_{0}

\ldots\ldots\ldots M_{2}

\centerdot V_{0}

\ldots\ldots\ldots M_{m}

\centerdot V_{0}

$$

$$términos\ amortizativos\underset{a1}{

{V_{0}\centerdot N_{1}\centerdot i_{1}+M_{1}\centerdot V_{0}}}\ldots\ldots\ldots\ldots\underset{a2}{ V_{0}\centerdot N_{2}\centerdot i_{2}+M_{2}

\centerdot V_{0}}

\ldots\ldots\ldots\ldots\underset{an}{ V_{0}\centerdot N_{n}\centerdot i_{n}M_{m}

\centerdot V_{0}}$$

Es evidente que el número de obligaciones

vivas al inicio del segundo período, serán las que

eran vivas al final del primer período menos la que hayamos amortizado,

es decir, se verificará:

N1

M1 = N2

_______________________

N1

N2 = M1

y en general:

Ns

Ns+1 = Ms

También es evidente que la suma de todas las obligaciones amortizadas,

deberá coincidir con el número de obligaciones vivas al

inicio del empréstito, por tanto, se verificará:

M1

+ M2 + ........... + Mn

= N1

o bien en forma condensada:

$$\underset{s=1}{\overset{n}{\sum}}

M_{s}

=N_{1}$$

Observemos que en el planteamiento general, los tipos de interés

de los períodos o réditos periodales y los términos

amortizativos, son variables a lo largo de la vida del empréstito.

El planteamiento general de los conceptos básicos nos conduce a

las siguientes expresiones:

A)

Equivalencia financiera en el origen (to):

$$V_{0}

\centerdot N_{1}

=\frac{a_{1}}{\left(1+i_{1}\right)}

+\frac{a_{2}}{\left(1+i_{1}\right)\centerdot\left(1+i_{2}\right)}

+\ldots\ldots+\frac{a_{n}}{\left(1+i_{1}\right)\centerdot\ldots\ldots\centerdot\left(1+i_{n}\right)}

=$$

$$a_{1}

\centerdot\left(1+i_{1}\right)

^{-1}

+a_{2}

\centerdot

\left(1+i_{1}\right)

^{-1}

\centerdot

\left(1+i_{2}\right)

^{-1}

+\ldots\ldots+a_{n}

\centerdot\left(1+i_{1}\right)

^{-1}

\centerdot\ldots\ldots\centerdot\left(1+i_{n}\right)

^{-1}

$$

$$=\underset{s=1}{\overset{n}{\sum}}a_{s}\centerdot\underset{r=1}{\overset{s}{\prod}}

\left(1+i_{r}\right)

^{-1}$$

Es decir, que el montante del empréstito en el origen, debe

ser igual a la actualización en el origen de todos los términos

amortizativos.

B)

El capital pendiente de devolver a los obligacionistas

al final del período "s", una vez pagado el término

amortizativo "as", conocido como reserva matemática,

es:

$$C_{s}

=\frac{a_{s}+1}{\left(1+i_{s+1}\right)}

+\frac{a_{s}+2}{\left(1+i_{s+1}\right)\centerdot\left(1+i_{s+2}\right)}

+\ldots\ldots+\frac{a_{n}}{\left(1+i_{s+1}\right)\centerdot\ldots\ldots\centerdot\left(1+i_{n}\right)}

=$$

$$=a_{s+1}

\centerdot

\left(1+i_{s+1}\right)

^{-1}

+a_{s+2}

\centerdot\left(1+i_{s+1}\right)

^{-1}

\centerdot

\left(1+i_{s+2}\right)

^{-1}

+\ldots\ldots+$$

$$=a_{n}

\centerdot

\left(1+i_{s+1}\right)

^{-1}

\centerdot\ldots\ldots\centerdot\left(1+i_{n}\right)

^{-1}

=$$

$$=\underset{r=s+1}{\overset{n}{\sum}}a_{r}\centerdot\underset{j=s+1}{\overset{r}{\prod}}

\left(1+i_{j}\right)

^{-1}$$

Como vemos, el capital pendiente de devolución al final del

período "s", una vez pagado el término amortizativo

"as", es la actualización al final del período

"s" del resto de términos amortizativos hasta el

final de la vida del empréstito.

C)

Término amortizativo:

$$a_{s}

=\underbrace{V_{0}\centerdot N_{s}\centerdot i_{s}}

+\underbrace{M_{s}\centerdot V_{0}}$$

intereses del período "s" / obligaciones amortizadas del período"s"

3.02.03.02

Caso de réditos

periodales constantes y términos amortizativos constantes

En este caso se verificará:

1)

i1

=

i2

=

i3

=

.....

=

in

=

i

2)

a1

=

a2

=

a3

=

.....

=

an

=

a

Las expresiones de la equivalencia financiera, reserva matemática

y término amortizativo serán:

A)

Equivalencia financiera en el origen:

$$V_{0}\centerdot N_{1}

=\frac{a}{1+i}

+\frac{a}{\left(1+i\right)^{2}}

+\ldots\ldots+\frac{a}{\left(1+i\right)^{n}}=$$

$$=a\centerdot\left[\frac{1}{1+i}+\frac{1}{^{^{\left(1+i\right)^{2}}}}+\ldots\ldots+\frac{1}{\left(1+i\right)^{n}}\right]

=$$

$$a\centerdot\left[\frac{1-\frac{1}{\left(1+i\right){}^{\left(n-s\right)}}}{i}\right]

=a\centerdot a

_{n}\neg

_{i}$$

De donde se deduce la cuantía del término amortizativo,

a, puesto que Vo, N1,

i, son conocidos. Su expresión será:

$$a= \frac{V_{0\centerdot}N_{1}}{a_{n\urcorner i}}$$

NOTA: La suma del corchete

es una serie geométrica análoga a la vista

en el apartado 2.02.02.01, correspondiente a la amortización

de préstamos por el método francés.

B)

Reserva matemática:

$$C_{s}

=\frac{a}{1+i}

+\frac{a}{\left(1+i\right)^{2}}

+\ldots\ldots+\frac{a}{\left(1+i\right)^{n-s}}

=a\centerdot\left[\frac{1}{1+i}+\frac{1}{^{^{\left(1+i\right)^{2}}}}+\ldots\ldots+\frac{1}{\left(1+i\right)^{n-s}}\right]

=$$

$$a\centerdot\left[\frac{1-\frac{1}{\left(1+i\right){}^{\left(n-s\right)}}}{i}\right]

=a\centerdot a

_{n-s}\neg

_{i}$$

$$= \frac{V_{0\centerdot}N_{1}}{a}\centerdot

a_{n-s\urcorner i}

$$

NOTA: La suma del corchete

es una serie geométrica análoga a la obtenida

al estudiar la equivalencia financiera, pero con "(n-s)"

en lugar de "n".

C)

Término amortizativo:

$$a_{s}

=a=\frac{V_{0\centerdot}\centerdot N_{1}}{an\urcorner i}

para\ s=1,2,\ldots\ldots,n$$

De la constancia del término amortizativo, podemos hallar

el número de obligaciones a amortizar al final de cada período,

con sólo restar estas dos expresiones miembro a miembro:

$$a_{s}=a=V_{0}N_{s}\centerdot i+V_{0}.M_{s}$$

(-)

$$a_{s+1}=a=V_{0}N_{s}\centerdot i+V_{0}.M_{s+1}$$

$$0=V_{0}

\centerdot i\centerdot\left(\underset{M_{S}}{N_{s}-N_{s+1}}\right)

+V_{0}

\centerdot M_{s}

-V_{0\centerdot}

M_{s+1}$$

Vo.Ms+1=Vo.Ms .(1+i)

$$M_{s+1}

=M_{s}

\centerdot

\left(1+i\right)

\Longrightarrow

M_{s+1}

=M_{1}

\centerdot

\left(1+i\right)$$

De forma que el número de obligaciones amortizadas al final

de cada período, sigue una serie geométrica de razón

"(1 + i)" y cuyo primer término, "M1",

lo obtendríamos de la expresión del término

amortizativo para el primer período:

$$a=V

_{0}

\centerdot N_{1}

\centerdot i+

V

_{0}

\centerdot M_{1}$$

$$\frac{V_{0}\centerdot N_{1}}{a\ n\urcorner i}

=V

_{0}

\centerdot N_{1}

\centerdot i+

V

_{0}

\centerdot M_{1}

$$

$$M_{1}

=\frac{N_{1}}{an\urcorner i}

=N_{1}

\centerdot i

=N_{1}

\centerdot

\left[\frac{1}{an\urcorner i}-1\right]

=\frac{N_{1}}{S_{n}\urcorner}$$

De esta forma, podremos saber cuantas obligaciones debemos amortizar

al final de cada período, el número de obligaciones

vivas, el montante de intereses a pagar y el término amortizativo,

en definitiva, todo lo necesario para poder construir el cuadro

de amortización del empréstito.

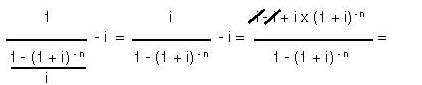

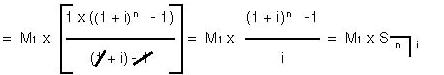

NOTA:

$$\frac{1}{an\urcorner i}-1

=\frac{1}{S_{n}\urcorner i}$$esta igualdad se deduce fácilmente:

$$=\frac{i}{\left(1+i\right)^{n}-1}

=\frac{1}{\frac{\left(1+i\right)^{n}-1}{i}}=\frac{1}{S_{n}\urcorner i}$$

$$Donde{S_{n}\urcorner i}\ sería\ la\ suma\ de\ la\ serie\ geométrica: 1+(1+i)+(1+i)^{2}+..........+(1+i)^{n-1}$$

Esto es lógico, si pensamos que el número de obligaciones vivas al inicio del empréstito, es la suma de todas las que amortizaremos y éstas siguen una serie geométrica, como ya hemos visto, y por tanto el número de obligaciones vivas al inicio del empréstito será una suma de una serie geométrica:

$$N_{1}

=\overset{n}{\underset{s=1}{\sum}}

M_{s}

=\overset{n}{\underset{s=1}{\sum}}

M_{1}

\left(1+i\right)

^{^{s-1}}

=M_{1}

\overset{n}{\underset{s=1}{\sum}}

\left(1+i\right)

^{s-1}

=$$$$=M_{1}

\centerdot\left[1+\left(1+i\right)+\left(1+i\right)^{2}+\ldots\ldots+\left(1+i\right)^{n-1}\right]

=$$

La variabilidad de los términos amortizativos puede obedecer a

determinadas leyes, como por ejemplo, que los términos amortizativos

varíen siguiendo una serie geométrica, una serie aritmética,

etc. El cálculo de los términos amortizativos en cualquiera

de las variaciones mencionadas, es de una complejidad que excede al nivel

de este tratado y por tanto no serán desarrollados, no obstante,

se mencionan para que el lector se dé cuenta de las muchas posibilidades

que la unidad de los empréstitos ofrece en cuanto a cálculo.

Remitimos al lector a un buen tratado de matemática financiera

para abarcar las principales modalidades que ofrecen las variaciones de

los términos amortizativos.